Nous poursuivons notre grande série d’articles de blog concernant l’installation en libérale. Après avoir traité de l’étape 1 concernant le parcours du porteur de projet dans les grandes lignes, nous traitons à présent l’étape 2 : ce qu’il se passe avant l’immatriculation !

Étape 2 : le parcours détaillé avant votre immatriculation en profession libérale

Construire un business plan solide pour votre activité libérale

Pour assurer le succès de votre entreprise libérale, une analyse de marché précise est indispensable. Identifiez les acteurs clés, leurs interactions, et les facteurs impactant votre secteur, tels que les évolutions démographiques, le contexte économique et social, les avancées technologiques et les normes légales.

Sources de conseils et d’assistance

Pour peaufiner votre projet, tournez-vous vers des entités spécialisées :

- Les ORIFF-PL dans les Maisons des Professions Libérales et les Chambres de Commerce offrent un soutien précieux.

- Bpifrance Création propose des ressources détaillées comme les dossiers Projecteurs ou Emergence.

- Pour des questions spécifiques à la santé, la CNAMTS, l’IRDES, et l’ARS sont des références.

Comprendre vos clients

Il faut cerner les attentes et besoins de vos clients potentiels, qu’ils soient entreprises ou particuliers. Analysez leur profil, comportement d’achat et capacité financière pour mieux les servir et les fidéliser.

Voici quelques questions à se poser :

Pour le BtoB (entreprises) :

- Qui sont-elles ?

- Combien sont-elles ?

- Leur taille ?

- Leur chiffre d’affaires ?

- Quelle est leur activité ?

- Où se localisent-elles ?

- …

Pour le BtoC (particuliers) :

- Qui sont-ils ?

- Âge ?

- Catégorie socio-professionnelle ?

- Revenus ?

- Budget ?

- …

Outils de Géolocalisation pour les Professionnels de Santé

Les applications CartoS@nté et CartoS@nté Pro, ainsi que Rezone, offrent des analyses géographiques détaillées pour optimiser l’implantation des cabinets médicaux.

Analyse Financière du Projet

L’évaluation financière de votre projet est primordiale. Anticipez vos dépenses opérationnelles et d’investissement. Un plan de financement sur trois ans vous aidera à définir les ressources nécessaires au lancement et au développement de votre activité. Considérez les différentes sources de financement disponibles, y compris les options bancaires et les aides spécifiques.

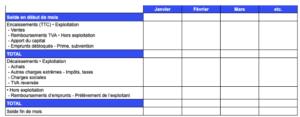

Matrice d’un tableau de financement :

Pour couvrir les besoins en fonds de roulement qui augmentent avec le développement de l’entreprise, il est nécessaire d’avoir des réserves financières ou d’obtenir des crédits à court terme. En l’absence de fonds propres suffisants ou de capacité d’autofinancement, l’option est de se tourner vers des solutions bancaires telles que les crédits ou le leasing, ainsi que vers des aides financières spécifiques comme les prêts d’honneur. Il est important de considérer les exigences de garanties des banques.

Pour le compte de résultat, le guide est l’annexe B de la déclaration fiscale n° 2035.

Vous trouverez ci-dessous une matrice de compte de trésorerie :

En intégrant ces éléments dans votre stratégie, vous poserez des fondations solides pour votre activité libérale, en maximisant vos chances de succès sur le marché.

La formation et le conseil avant de s’installer : pourquoi et comment

La préparation à travers la formation et le conseil est essentielle pour garantir le succès et la durabilité d’une entreprise, particulièrement dans le domaine libéral. Ces étapes, bien que non obligatoires, s’avèrent vitales pour combler les lacunes en gestion, comptabilité, et communication.

Les Maisons des Professions Libérales (MPL) offrent un soutien complet aux entrepreneurs, regroupant formations, assistance financière, et conseils divers en un seul endroit. Cela permet aux créateurs d’entreprise de bénéficier d’un accompagnement holistique dès les premiers stades de leur projet.

Financement par le CPF

Le Compte Personnel de Formation (CPF), actif depuis 2015 pour tous et depuis 2018 pour les non-salariés, est un outil clé pour le développement professionnel, permettant de financer des formations qualifiantes ou certifiantes. Chaque individu accumule des crédits de formation, utilisables pour diverses formations visant à améliorer ses compétences ou à soutenir une reconversion professionnelle.

Le CPF encourage également l’acquisition de nouvelles qualifications, la validation des acquis de l’expérience (VAE), ou encore le soutien à la création ou reprise d’entreprise.

Pour suivre une formation plus longue, le salarié peut associer son CPF à :

– une reconversion ou la promotion par alternance ;

– un projet de transition professionnel ou au CPF de transition

– une formation prévue par le plan de développement des compétences

Il existe d’autres formations répertoriées sur une liste définie par les partenaires sociaux. Pour plus d’informations et accéder à ses droits, il est recommandé de visiter le site moncompteformation.gouv.fr.

Démarche à suivre

Indépendamment de leur situation actuelle, les entrepreneurs peuvent bénéficier d’un accompagnement personnalisé et gratuit via le conseil en évolution professionnelle (CEP). Ce service s’adresse à ceux désirant évaluer leur parcours professionnel ou envisageant une évolution, que ce soit par une reconversion, une reprise ou la création d’une entreprise. Il offre un soutien dans le choix de formations pertinentes et l’élaboration du plan financier nécessaire, facilitant l’utilisation du Compte Personnel de Formation (CPF) si nécessaire.

Financement par les fonds de formation

Les fonds d’assurance-formation des travailleurs libéraux (FAF-PM pour les médecins et FIF-PL pour les autres libéraux) dédient une partie de leurs ressources au financement de formations liées à la création d’entreprise, à des prestations d’accompagnement, et à des conseils fournis avant l’échéance de 3 ans qui suit l’installation du professionnel.

Pour obtenir davantage d’informations, vous pouvez consulter les sites web suivants :

Crédit d’impôt formation

En plus de la prise en charge d’une partie des frais de formation par les fonds (FIF-PL ou FAF-PM) et de la déductibilité des dépenses complémentaires, les professionnels libéraux établis ont la possibilité, s’ils ont opté pour le régime fiscal de la déclaration contrôlée, de bénéficier d’un crédit d’impôt formation. Ce crédit est calculé en multipliant le nombre d’heures de formation par 22,54 € en 2023, avec un plafond de 40 heures de formation par an, soit un maximum de 902 €. Il est important de noter que ce dispositif, initialement prévu pour prendre fin en 2022, a été prolongé pour deux ans, jusqu’en 2023-2024.

Conseil à la création d’entreprise

Les professions libérales exercent des activités qui présentent de nombreuses particularités réglementaires et d’exercice. Faire appel à un professionnel du conseil est essentiel pour sécuriser toutes les décisions du créateur d’entreprise et, en fin de compte, garantir le succès de l’activité professionnelle.

Parmi les domaines où un conseiller peut intervenir, on trouve la validation d’un bail professionnel, la rédaction d’un contrat de vente de prestations, la réflexion sur le régime matrimonial, l’établissement de comptes provisionnels et de plans de financement pour des investissements, entre autres.

Plusieurs professionnels peuvent être sollicités, tels que des avocats, des experts-comptables, des conseillers en propriété intellectuelle, etc.

Pour obtenir une première information, certaines professions organisent des permanences et des consultations gratuites, comme les avocats dans les points d’accès au droit ou les permanences dans les palais de justice. Les salons dédiés à la création d’entreprises offrent également l’opportunité d’entrer en contact avec d’autres professionnels.

En outre, chaque profession ordinale tient un registre de ses membres, qu’elle met à disposition du public. Grâce à l’Ordre, le créateur d’entreprise peut avoir l’assurance que le professionnel possède les compétences (diplôme) nécessaires pour traiter ses questions, et que celles-ci seront traitées dans le respect de la déontologie.

D’autres professions peuvent également adopter des codes de bonnes pratiques auxquels les professionnels adhèrent volontairement dans leurs relations avec leurs clients.

Choisir le bon local pour votre profession libérale

L’activité libérale présente généralement peu de contraintes et nécessite peu d’aménagements spécifiques, à l’exception de certaines professions telles que les chirurgiens-dentistes, radiologues, vétérinaires, etc. Elle peut être exercée dans un local à usage de bureaux ou dans un local d’habitation.

Si le professionnel choisit de domicilier son activité dans un local d’habitation, il doit respecter les éventuelles restrictions stipulées dans son bail d’habitation et/ou le règlement de copropriété. De plus, il doit se conformer aux dispositions du Code de la construction et de l’habitation, qui interdisent de changer l’usage d’un local résidentiel, notamment dans les grandes villes comme Paris.

Cependant, deux situations distinctes se présentent :

- Activité sans réception de clientèle ni de marchandises, ni de salariés

Dans ce cas, le professionnel peut domicilier son activité dans un local d’habitation, à condition que ce local soit sa résidence principale.

- Activité impliquant la réception de clientèle

Que le local choisi soit sa résidence principale ou un local indépendant, le professionnel doit généralement obtenir, avant l’immatriculation de son activité, une autorisation de changement d’affectation du local.

Autorisation pour la Domiciliation de l’Activité Libérale

L’autorisation pour la domiciliation de l’activité libérale est délivrée par le maire et est personnelle. En cas de déménagement du professionnel, le local retrouve sa nature résidentielle, et un successeur devra entamer de nouvelles démarches pour obtenir l’autorisation.

Souvent, cette autorisation est subordonnée à une compensation, ce qui signifie qu’elle est liée à la transformation concomitante de locaux affectés à un autre usage en surface d’habitation. Les conditions de transformation sont déterminées par un arrêté en fonction d’objectifs tels que la mixité sociale et la lutte contre la pénurie de logement. Le professionnel doit se rendre à la mairie pour prendre connaissance de l’arrêté et retirer le dossier de demande d’autorisation.

À Paris, en particulier, un professionnel sollicitant une dérogation devra obligatoirement compenser avec des locaux du même arrondissement, voire du même quartier, s’il y a une prédominance de surfaces de bureaux.

Cependant, il existe des cas d’exonération de compensation, notamment :

- Lorsque les locaux sont situés au rez-de-chaussée sur rue ou sur cour.

- En cas de transformation d’une habitation principale en local mixte, à condition que la surface professionnelle soit inférieure à 50 % de la surface totale.

- Pour les professionnels libéraux soumis à un statut législatif ou réglementaire ou dont le titre est protégé, lorsque la surface du local à transformer ne dépasse pas 50 m2 par professionnel et dans la limite de 150 m2 (cas des cabinets de groupe) dans les quartiers dits non sensibles.

- Ou lorsque le professionnel dont l’exercice est réglementé remplace un autre professionnel régulièrement installé, dans la limite de 250 m2 dans tous les autres quartiers.

Si les locaux sont exclusivement à usage professionnel, les rapports locatifs sont régis par la loi du 23 décembre 1986 sur le bail professionnel.

Régimes de bail pour les professions libérales

Pour les professions libérales, les baux peuvent varier en fonction de la nature des locaux loués.

Bail d’habitation et professionnel mixte

Si les locaux sont utilisés à la fois à des fins d’habitation et professionnelles, la loi du 6 juillet 1989 s’applique. Dans ce cas, le bail a une durée de 3 ans renouvelables, et le locataire bénéficie d’un droit au renouvellement de son bail et d’un droit de préemption en cas de vente des locaux.

Bail commercial

La location d’un local sous le régime d’un bail commercial offre plusieurs avantages pour les professionnels libéraux. Le bail a une durée minimale de 9 ans, et le locataire a le droit au renouvellement du bail. En cas de refus de renouvellement par le propriétaire, le locataire a droit à une indemnité d’éviction dans certaines conditions. Cependant, la sous-location est généralement interdite, sauf clause contraire ou accord du bailleur.

La loi de modernisation de l’économie (LME) a permis aux professions libérales de bénéficier de plein droit du bail commercial, sans nécessité d’une clause expresse dans le contrat. Cela signifie que les professions libérales peuvent désormais profiter des avantages du bail commercial, tels que la durée de bail plus longue et le droit au renouvellement.

Sous-location

Pour la sous-location, les règles varient en fonction du type de bail. Dans les locaux soumis au régime des baux professionnels, la sous-location est généralement libre, sauf indication contraire dans le bail. Cependant, dans le cas des locaux loués par bail commercial, la sous-location doit être expressément autorisée par une clause du bail ou par un avenant à celui-ci. De plus, le propriétaire doit généralement intervenir dans l’acte de sous-location.

En cas de questions ou de besoins de rédaction relatifs au bail professionnel, il est recommandé de consulter un avocat spécialisé.

Accessibilité des Locaux Professionnels aux Personnes Handicapées

Depuis 2005, tous les professionnels libéraux (propriétaires ou gestionnaires d’Établissements Recevant du Public – ERP) disposant de locaux ouverts au public sont tenus de prendre en compte l’accessibilité pour les personnes handicapées.

L’Accessibilité

L’accessibilité vise à permettre l’autonomie et la participation des personnes en situation de handicap en éliminant ou en réduisant les obstacles qui entravent leur capacité à se déplacer et à accéder librement et en toute sécurité à leur environnement, aux services, produits et activités.

Elle implique la mise en place d’éléments complémentaires nécessaires pour répondre aux besoins des personnes en situation de handicap, qu’ils soient temporaires ou permanents. Cette approche contribue non seulement à améliorer la qualité de vie de toutes les personnes, mais aussi à favoriser l’inclusion au sein de la société.

Accessibilité aux Personnes Handicapées dans les Établissements Recevant du Public (ERP)

Depuis le 1er janvier 2015, en tant qu’Établissement Recevant du Public (ERP) de catégorie 51, tout local professionnel ouvert au public doit garantir l’accessibilité pour toutes les personnes en situation de handicap, quel que soit leur type de handicap. Cela implique que ces personnes doivent pouvoir accéder au local, s’y déplacer, utiliser les équipements, s’orienter, recevoir des informations et bénéficier des services prévus par l’établissement.

Toute ouverture d’un établissement doit se conformer aux règles d’accessibilité. Deux situations peuvent se présenter pour les créateurs d’entreprise :

Situation 1 : Cabinet Conforme

Si le cabinet est déjà conforme aux règles d’accessibilité (ou a obtenu une dérogation), une attestation doit être envoyée au préfet du département et à la commission pour l’accessibilité de la commune où se trouve l’établissement (dans les communes de plus de 5 000 habitants). Cette attestation certifie l’accessibilité de l’ERP, plus d’information : https://www.demarches-simplifiees.fr/commencer/attestation-accessibilite-erp-cat-5.

Situation 2 : Cabinet Non Conforme

Si le cabinet ne respecte pas les règles d’accessibilité, le gestionnaire ou propriétaire doit évaluer le niveau d’inaccessibilité du local en utilisant des outils d’autodiagnostic gratuits disponibles en ligne. Ensuite, il doit déposer des demandes d’autorisation de travaux ou de permis de construire pour mettre le local en conformité totale. Le non-respect de ces obligations peut entraîner des sanctions administratives et pénales.

Le propriétaire ou gestionnaire peut solliciter l’aide des Directions Départementales des Territoires et de la Mer (DDTM) où se trouvent des correspondants et des services dédiés à l’accessibilité. De plus, les Directions de l’Environnement, de l’Aménagement et du Logement (DEAL) interviennent dans les Départements d’Outre-Mer (DOM) pour fournir des informations et de l’assistance dans ce domaine.

Les dérogations aux règles d’accessibilité

Les dérogations aux règles d’accessibilité s’appliquent uniquement aux Établissements Recevant du Public (ERP) existants. Elles sont autorisées dans les cas suivants :

Impossibilité technique : Lorsqu’il existe des contraintes techniques liées à l’environnement du bâtiment, telles que les caractéristiques du terrain, la présence de constructions existantes ou des contraintes liées au zonage (comme la prévention contre les inondations) qui rendent la mise en conformité impossible.

Conservation du patrimoine architectural : Lorsque le bâtiment est classé ou inscrit au titre des monuments historiques, ou s’il est situé dans un secteur sauvegardé, et que les travaux d’accessibilité compromettraient la préservation du patrimoine.

Disproportion manifeste : En cas de disproportion manifeste entre les améliorations d’accessibilité proposées et leurs coûts, les effets sur l’utilisation du bâtiment, ses environs ou la viabilité de l’établissement. Cela inclut :

- Des coûts de travaux impossibles à financer.

- Des impacts négatifs sur la viabilité économique de l’établissement.

- Une rupture de la chaîne d’accessibilité rendant inutile la mise en œuvre de prescriptions techniques pour certains types de handicaps.

Opposition de l’assemblée générale des copropriétaires : Lorsque l’assemblée générale des copropriétaires d’un bâtiment à usage principal d’habitation s’oppose à la réalisation des travaux de mise en conformité. Dans ce cas, la dérogation est automatiquement accordée.

Pour chaque demande de dérogation, le demandeur doit fournir les informations suivantes :

- Les règles spécifiques auxquelles il demande de déroger.

- Les éléments du projet concernés par la demande.

- Les motifs justifiant la demande de dérogation.

- Les mesures de substitution proposées.

Pour en savoir plus, vous pouvez consulter le décret no 2014-1326 du 5 novembre 2014.

Supports et Financements pour la Fondation d’Entreprises

Les dispositifs de soutien destinés aux indépendants se focalisent principalement sur l’obtention de financements, que ce soit via des établissements bancaires ou des réseaux de soutien aux entreprises.

Support pour la Création ou la Reprise d’Entreprise (ACRE)

Cet accompagnement est particulièrement adapté aux indépendants qui initient ou reprennent une activité entrepreneuriale, peu importe sa structure juridique, avec une réelle prise de responsabilité dans sa gestion.

L’ACRE offre une réduction partielle des charges sociales pour ceux dont le revenu d’activité ne dépasse pas 43 992 € dès leur inscription et pour la première année d’activité. Cela concerne l’assurance maladie, les allocations familiales, l’assurance vieillesse de base, tout en conservant une protection sociale complète.

Pour les micro-entrepreneurs, le pourcentage de cotisation est réduit de moitié, passant à 12,1 % contre 21,2 % pour les indépendants affiliés à la CIPAV, ou à 10,6 % au lieu de 21,1 % pour ceux affiliés à la Sécurité sociale pour les indépendants.

Il est important de noter que la perte du statut micro fiscal entraîne également la perte des avantages liés à l’exonération et aux taux réduits dès le premier jour du mois ou du trimestre suivant le dépassement du seuil.

Il faut également prendre en compte que l’exonération de la cotisation vieillesse pendant un an dans le cadre de l’ACRE permet d’acquérir jusqu’à quatre trimestres d’assurance vieillesse de base. Cependant, comme il n’y a pas de cotisations pendant cette période, ces trimestres sont considérés comme non cotisés.

Soutien Financier via France Travail-ARCE

Les chômeurs bénéficiant de l’Allocation de Retour à l’Emploi (ARE), ceux en attente de cette indemnisation, en période de préavis, en congés de reclassement, ou en congés de mobilité, ont la possibilité d’accéder à un soutien financier prenant la forme d’un capital : l’ARCE. Ce soutien s’élève à 45% (passant à 60% dès le 1er juillet 2023, conformément au décret n° 2023-33 du 26 janvier 2023 relatif au régime d’assurance chômage) du montant de l’allocation restant à percevoir au moment du début de l’activité ou, au plus tard, à la date d’octroi de l’ACRE, dans les 75 jours suivant la création de l’entreprise. Un prélèvement de 3%, destiné à financer les retraites complémentaires, est effectué sur ce capital.

Ce dispositif de soutien ne peut être accordé qu’une seule fois par période de droit ouvert.

Si l’activité prend fin, l’entrepreneur peut réactiver les droits à l’assurance chômage qu’il possédait avant de lancer son entreprise, réduits du montant de l’ARCE perçu, à condition de se réinscrire comme demandeur d’emploi dans les trois ans suivant son admission à l’ARCE.

Conservation des Allocations de Chômage pour les Créateurs d’Entreprise

Les entrepreneurs peuvent solliciter le maintien partiel ou intégral de leurs allocations de chômage en parallèle de leur revenu d’activité indépendante, et ce, jusqu’à l’épuisement de leurs droits. Cette disposition assure un revenu mensuel total au moins équivalent à l’allocation chômage initiale, prévenant ainsi une chute soudaine de revenus.

L’entrepreneur doit informer France Travail de son intention de créer une entreprise.

Il est ensuite requis de mettre à jour son statut chaque mois auprès de France Travail en tant que demandeur d’emploi. France Travail ajustera les revenus de l’activité libérale avec un complément d’allocation. Ce complément est calculé en soustrayant 70% des revenus bruts mensuels de l’activité indépendante du montant total brut des allocations mensuelles qui auraient été perçues sans la reprise d’activité, le tout divisé par le montant de l’allocation journalière.

Ce mécanisme détermine le nombre de jours indemnisables, réduisant d’autant la durée d’indemnisation. Le cumul des revenus professionnels avec l’ARE est limité au salaire mensuel de référence utilisé pour calculer l’allocation du demandeur d’emploi. Les jours non indemnisés prolongent la période de droit aux allocations.

En début d’activité, France Travail verse provisoirement 70% de l’allocation mensuelle. Une fois les revenus réels établis et vérifiés, un ajustement est effectué annuellement.

Si l’entrepreneur a quitté son emploi précédent par démission (conformément à la loi n°2018-771 du 5 septembre 2018 pour la liberté de choisir son avenir professionnel), il peut prétendre à l’ARE dans les mêmes conditions que les autres bénéficiaires (montant et durée identiques, accès au dispositif de cumul, etc.), à condition de :

- Justifier d’une affiliation d’au moins 1 300 jours travaillés dans les 60 mois précédant la fin du contrat de travail (correspondant à une activité continue de 5 ans) ;

- Présenter un projet professionnel viable et sérieux (dans le cadre d’une création d’entreprise), validé par la commission paritaire interprofessionnelle régionale (CPIR, dénommée Transition Pro) et suivre la procédure incluant le conseil en évolution professionnelle ;

- Concrétiser le projet dans un délai de 6 mois.

Les entrepreneurs sont invités à consulter leur conseiller France Travail pour connaître leur salaire journalier de référence et les détails relatifs à ces mesures.

Les estimations des allocations en cas de perte d’emploi sont accessibles via l’espace personnel sur le site pole-emploi.fr ou via le simulateur en ligne.

Allocation des travailleurs indépendants (ATI)

Les travailleurs indépendants, conformément à l’article L.5424-24 du code du travail, qui se trouvent dans l’incapacité permanente de poursuivre leur activité, peuvent bénéficier d’une allocation de remplacement, dont le montant et la durée sont limités.

Cette allocation est uniforme, s’élevant à 26,30 € par jour (soit 800 € par mois), et est octroyée pour une période de six mois non renouvelable. L’attribution de cette aide est soumise à plusieurs critères :

- L’entreprise doit mettre fin à ses activités de manière définitive et recevoir de la part de son expert-comptable une attestation de non-viabilité, suite à une baisse d’au moins 30 % de ses revenus.

- La cessation d’activité doit survenir après une période d’exercice effectif et continu de deux ans au minimum au sein de la même entreprise.

- Les revenus générés par l’activité doivent dépasser 10 000 € par an, au cours d’au moins une des deux années précédant l’arrêt de l’activité.

- Le travailleur indépendant doit s’inscrire en tant que demandeur d’emploi.

- Les autres revenus du professionnel doivent être inférieurs au montant du Revenu de Solidarité Active (RSA) pour une personne seule (635,75 € au 1er janvier 2024).

Installation dans des Zones Prioritaires et Aides au Financement

Les professionnels libéraux choisissant de s’établir dans des zones géographiques identifiées comme prioritaires bénéficient de mesures incitatives, tant sur le plan fiscal qu’en ce qui concerne les cotisations sociales pour les employeurs.

Il existe différents types de zones à considérer, incluant les zones d’aide à finalité régionale (ZAFR), les zones franches urbaines-territoires entrepreneurs (ZFU-TE), les zones de revitalisation rurale (ZRR), les bassins urbains à redynamiser (BER), et les zones de restructuration de la défense (ZRD).

Les entreprises lancées en 2022 dans ces zones peuvent jouir d’une exonération temporaire d’impôt sur les bénéfices, à laquelle peut s’ajouter, selon les cas, une exonération de la Cotisation Foncière des Entreprises (CFE).

Dans le cadre spécifique des ZRR, ces avantages sont complétés par un soutien à l’embauche sous forme d’exonération des cotisations sociales employeur pour une durée de douze mois.

Des soutiens financiers spécifiques sont également mis en place pour les médecins libéraux et autres professionnels de santé qui s’installent dans des zones où l’offre de soins est jugée insuffisante.

Garantie Création pour le Financement

Cette mesure offre une garantie sur les emprunts bancaires contractés par les professionnels, couvrant à la fois les investissements matériels et immatériels, les besoins en fonds de roulement, les découverts bancaires autorisés, ainsi que la fourniture de cautions pour des projets en France et à l’international.

La Garantie Création permet une couverture de 60% du montant du prêt en cas de création pure ou d’une action conjointe entre BPIfrance et la région concernée, et de 50% dans les autres situations.

Elle cible les PME nouvellement créées (moins de 3 ans d’existence) ainsi que les dirigeants qui contractent des dettes à titre personnel afin de contribuer au capital de la jeune entreprise.

Passez à présent à l’étape 3 “Contrat de collaboration libérale”.

Thomas Borel

Thomas est le spécialiste de l’actualité immobilière chez Idéal Profession Libérale

Idéal Profession Libérale, c’est :

Une expertise du marché immobilier des professions libérales

Une équipe d'une dizaine de personnes

Notre équipe est réactive, dynamique et impliquée dans chacun des projets qu’elle suit. Vous bénéficiez d’un accompagnement individuel avec un de nos experts immobiliers.